原创精选> 正文

亚马逊的最新财报分析

2018-11-01 16:23

亚马逊10月25日发布第三季度财报,季度营收同比增长29%,达到566亿美元;经营性现金流达266亿美元,同比增长57%;自由现金流达154亿美元,同比增长93%;单季度经营性利润达37亿美元。

行情来源:华盛证券

新业务维持高速,电商增速放缓

公司订阅服务、AWS云计算和广告业务维持了较高增速,而受宏观消费影响较大的线上商店以及第三方卖家服务增速有所下降,分别增长10%和31%。

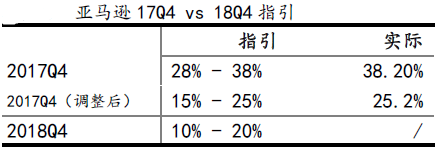

公司Q4指引低于市场预期,营收介于665-725亿美元,增速在10%-20%;经营性利润介于21-36亿美元。指引相比去年放缓5%左右,低于市场预期。

资料来源:公司财报

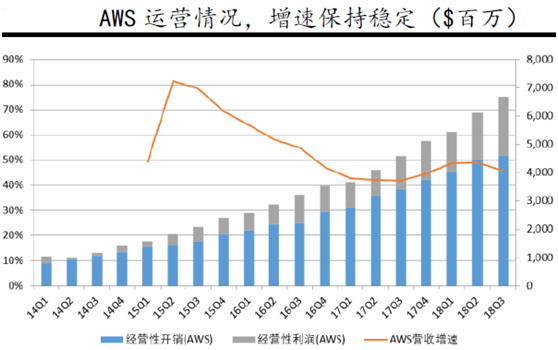

AWS云计算营收稳定,不断推出新服务

公司利润持续增长,主要来自云计算驱动,持续成为公司重要的现金流和利润来源。公司仍推出新产品,与VMware合作,推进混合云环境;推出IOT Device Defender服务,帮助客户管理IOT设备安全,扩大IOT规模。

资料来源:公司财报

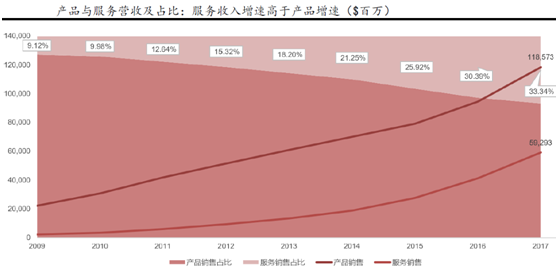

服务收入占比逐渐提高

亚马逊产品收入包括产品收入以及服务收入,服务收入占比逐渐提高。产品收入主要以毛利形式记录,包括自营产品的收入以及相关运费等,亚马逊在此类产品交易中承担主要责任,有制定价格和选择供应商的权利;服务收入主要以净利形式记录,主要包括第三方卖家服务费,AWS收入等,在此类交易中亚马逊不承担主要责任。Prime会员收入分布在两种收入中:2012年由于第三方卖家服务收入增加,亚马逊服务营收占比增大;随着Prime会员订购、AWS、广告等业务的扩展,服务收入迎来了高速增长,所占比例也逐渐扩大。

资料来源:公司财报

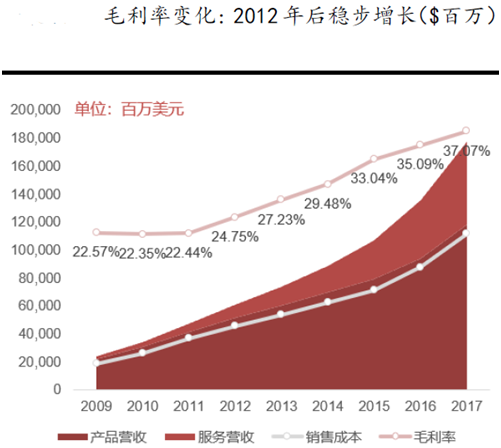

成本分析

公司2011年后毛利率持续提高,季节性变化。销货成本主要包括消费品进货成本,电子媒体内容费用以及物流运输成本等。第三方卖家进货成本不计入销货成本。

由于第三方卖家服务收入增加,2011年后公司总体毛利率打破平稳,起步提升。在高毛利服务业务的拓展下,毛利率保持稳步增长;季度而言,毛利率呈现季节性,第二季度毛利最高,第四季度虽然营收最高,但由于低价促销,毛利率最低。

资料来源:公司财报

现金流分析

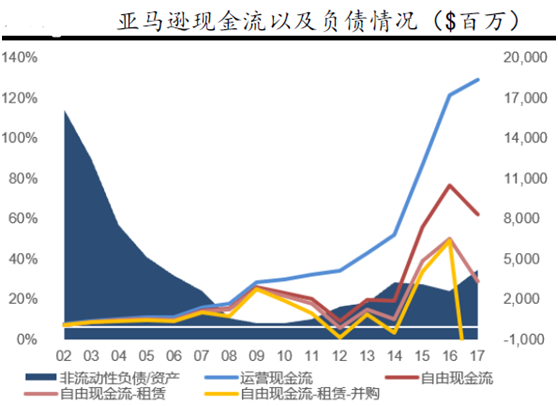

目前亚马逊将现金流作为评价公司健康水平的第一指标,2014年以来,现金流稳定健康。

1998-2001年:亚马逊扩张媒体业务,但由于原业务现金流能力不足,只能通过债务融资扩展,其非流动性负债率于2001年达到峰值132%。

2000-2009年:由于Marketplace2000、Prime2005、AWS2006等高毛利业务的推出与发展,亚马逊非流动性负债稳步下降,运营现金流也缓慢上升。

2009年:随着亚马逊开始投资仓储、数据中心等基础措施,自由现金流开始减少。

2012年:亚马逊转向融资租赁途径投资固定资产。

2014年:亚马逊自由现金流高速增长。

2017年:由于对AWS数据中心的90亿美元投资,自由现金流下降。

资料来源:公司财报

总体而言,亚马逊本季度总体营收增速低于预期,第四季度指引增速较低,高毛利业务保持稳定。投资者需要关注传统电商领域的更加激烈的竞争,更重要的是,AWS目前面临来自微软、谷歌、阿里巴巴在IaaS和PaaS领域的投资。